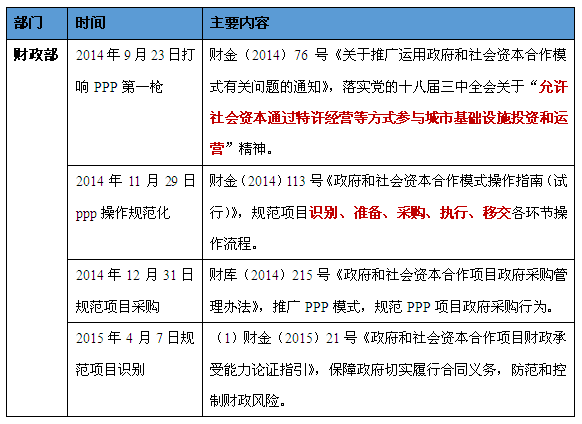

一、发展背景

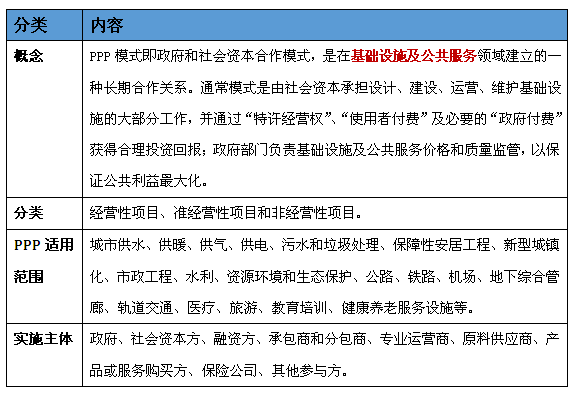

二、相关定义

三、发展现状

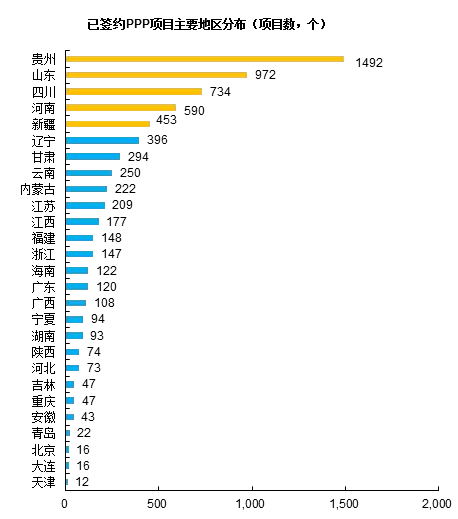

(一)已签约PPP项目主要地区分布

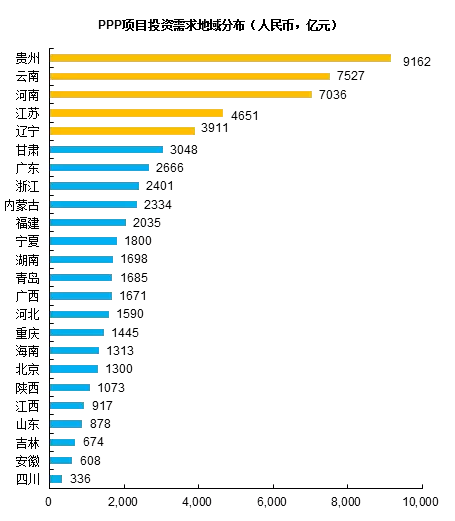

(二)PPP项目投资需求地域分布

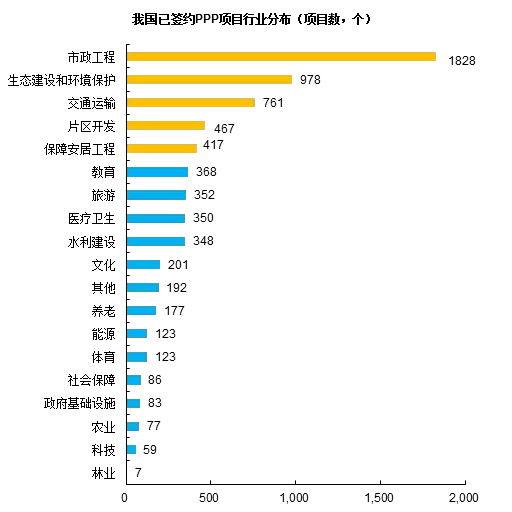

(三)我国已签约PPP项目行业分布

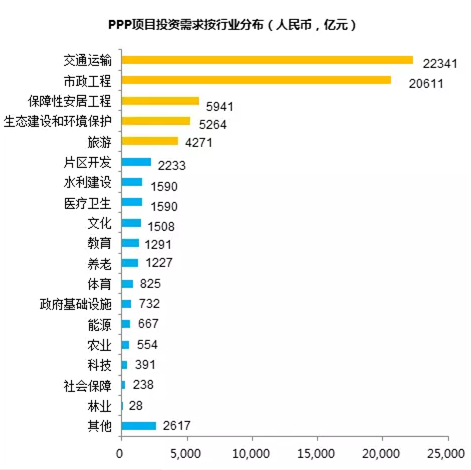

(四)PPP项目投资需求按行业分布

四、存在问题

(一)PPP门槛设计不合理

一直以来,公共服务往往由政府部门及其下属单位、企业提供,不同区域间难以相互进入,而且在同一区域的不同行业领域,民营企业甚至是其他行业领域的国有企业也很难进入。在选择社会资本时,地方政府优先考虑国企是比较普遍的现象,除了信任之外,长达几十年的项目运作中若出现问题,地方政府更容易与国企沟通。

(二)相互信任成关键

从国际经验看,重诺履约的市场环境,是顺利开展PPP的前提和保障。与真正的PPP项目相比,过去我国许多政企合作项目都是‘形似而神不似’,一定程度上在于政府没有作为平等的参与者,缺少‘契约精神’。比如,一些地方政府把社会资本‘圈进来’之后,对所做承诺兑现不到位。

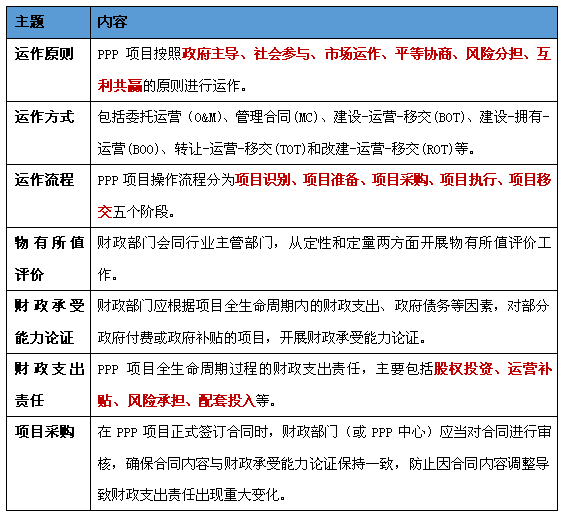

五、运作模式

(一)整体模式

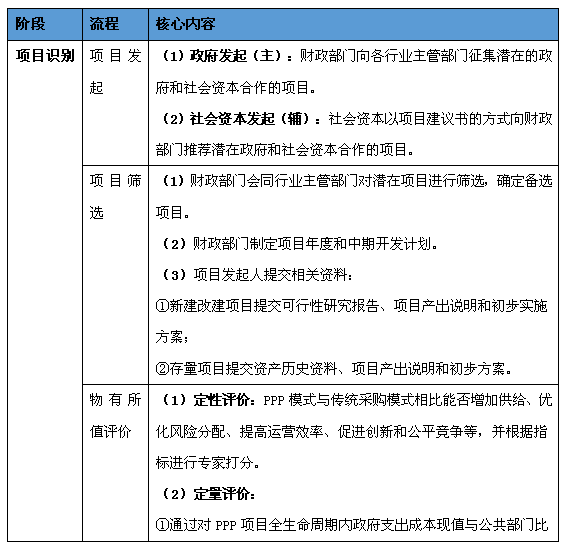

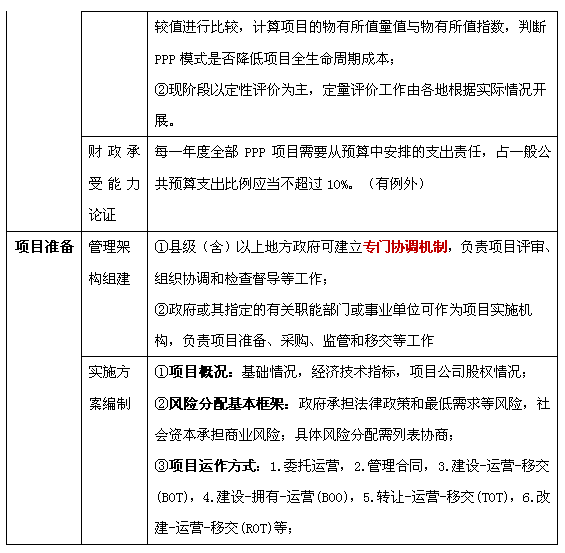

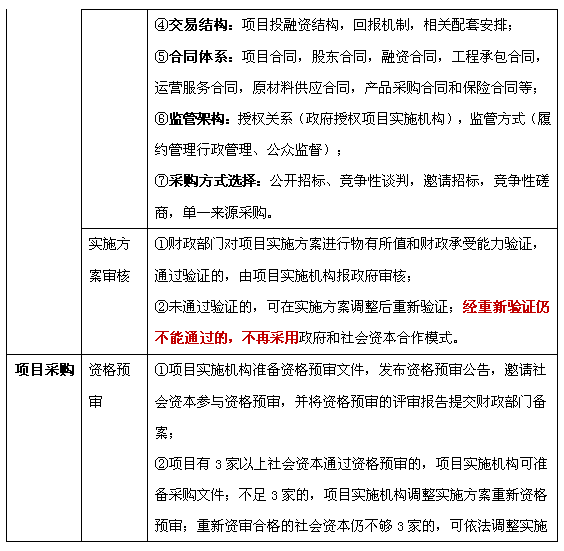

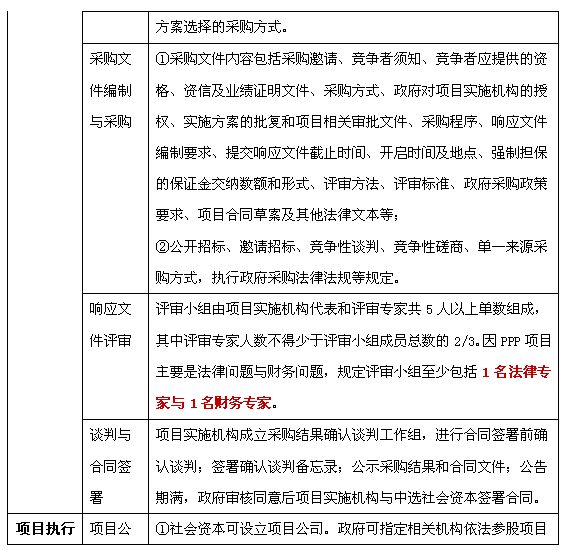

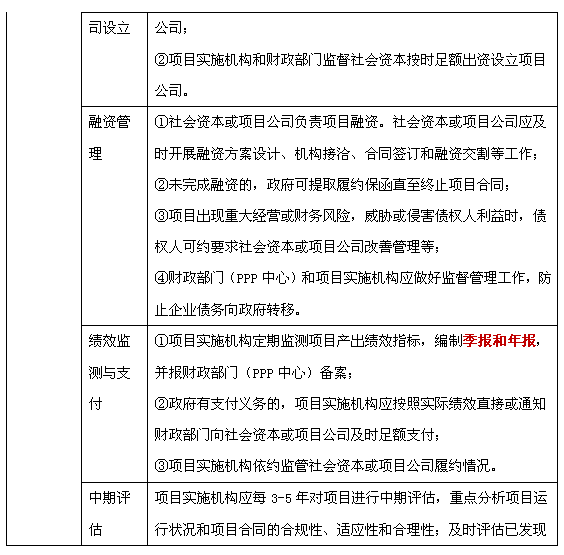

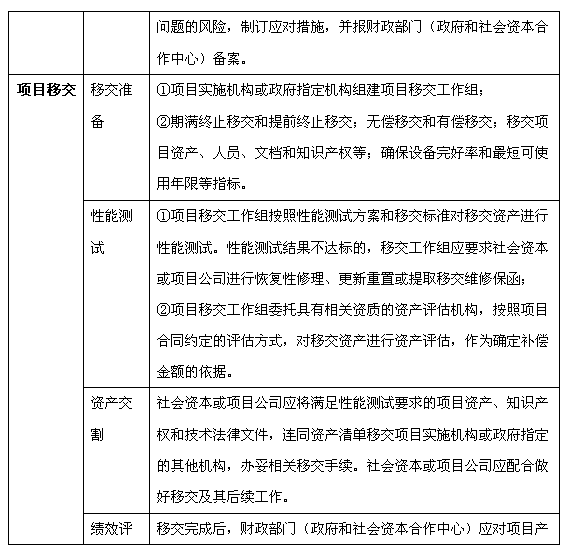

(二)项目流程

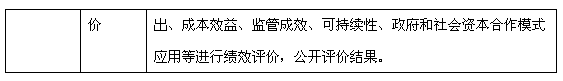

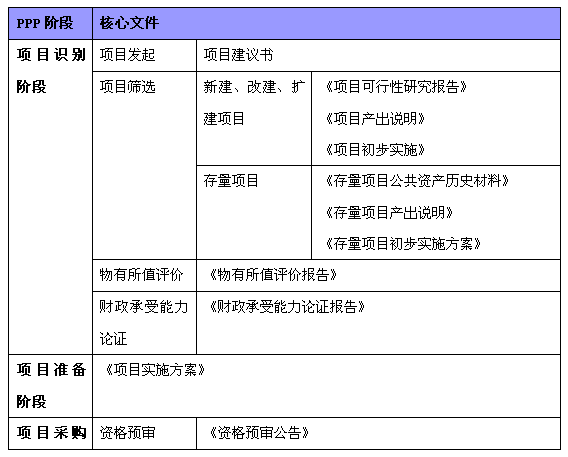

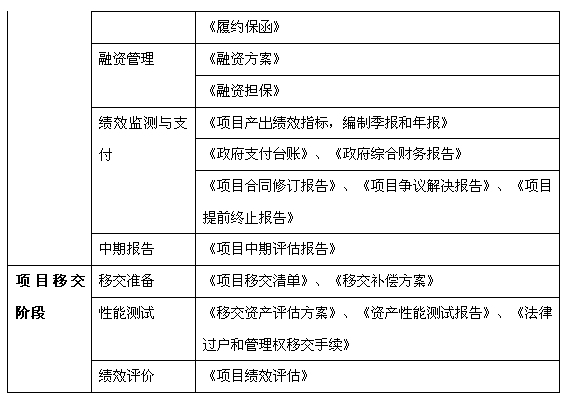

(三)各阶段核心文件

六、案例

(一)广东省A市某市政道路项目

1、基本情况

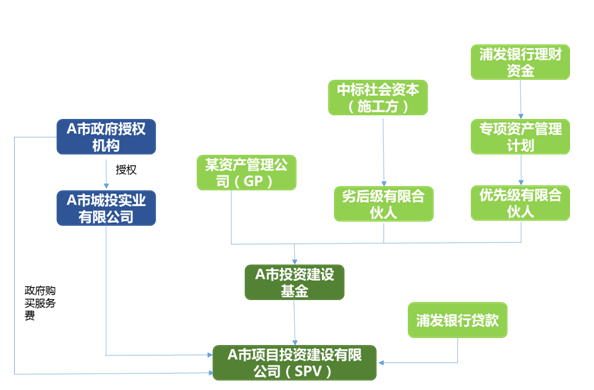

广东省A市某市政道路项目总投资4.1亿元,受地方政府债务及融资平台政策调整影响,原有投融资方案无法落地。获悉项目需求后,浦发银行组成了PPP推进工作组,积极通过“融智”推动A市采用PPP模式实施项目。鉴于A市主管部门对PPP模式无实践经验,银行参照安庆市外环北路工程PPP项目案例,采用政府可用性付费+运营绩效付费的收费模式,为政府设计了PPP项目回报机制。同时,浦发银行作为社会资本方(财务投资人)与某省一家中型国有施工企业(产业投资人)组成联合体参与了PPP项目资格预审和投标,为项目提供“股权+贷款”的组合金融服务方案。

2、操作流程

股权:浦发银行和产业投资人设立A市投资建设基金,基金与A市政府出资代表某城投实业有限公司按照80%:20%的比例分别出资设立项目公司,具体负责项目的建设、融资、运营维护等。

A市投资建设基金采用有限合伙制,其中理财资金通过某基金子公司发起设立专项资产管理计划作为优先级LP;联合体另一方,即产业投资人作为劣后级LP,某资产管理有限公司作为普通合伙人。基金以项目收益退出,不采用传统的回购或差额补足方式。

贷款:银行为项目提供了项目贷款,采用信用方式。

3、案例点评

本项目产业投资人具有较好的施工资质和专业能力,但公司规模中等规模。银行通过前期介入,参与PPP项目合同磋商,在交易架构、融资方案、合同条款设计、资金管理等方面采取了全流程风险缓释措施,且不需政府方和社会资本方提供第三方保证、抵押和回购等传统担保手段,实现了真正意义的项目融资。

PPP模式涉及主体多、参与各方均缺乏实践经验。银行通过“融智+融资”、“股权+贷款”的方式,即帮助项目解决一站式融资问题,又体现了金融机构增值服务。